日々たくさんの方からのご相談を頂く中で、私から見てこのひとは完璧と言える保険に入れている人に未だお会いしたことがありません。

日本では面白い文化があり

教育資金は学資保険

老後は養老保険や終身積立等

目的に合わせて商品を分けるのが一般的。

しかし、その商品を活用して『お金を増やす』という目的は同じなのになぜ少し変化をつけることにより商品を分ける必要があるのか?

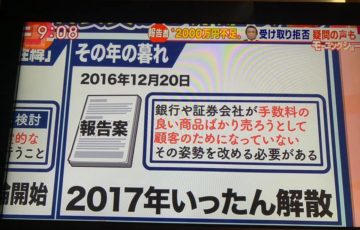

それは圧倒的に日本の金融機関が『手数料商売』であるということ。

商品を増やし多くの商品を購入してもらったほうが保険会社としては利益が増える仕組み。

銀行、証券会社、生命保険会社の多くの営業マンの評価が『販売実績』であることに対し、海外では『どれだけお客様の資産を増やしたか?』が評価の対象になるケースが多い。

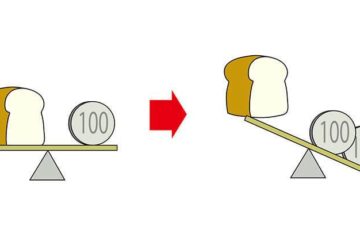

少しきつい言い方をすれば、日本はお客さんのお金が増えようが減ろうが売れれば会社は儲かる。

海外はお客さんのお金が増えれば儲かるが減れば会社も儲けはない。

どちらがお客様にとってメリットがある仕事ができるだろうか?

そもそもの金融の仕組みが販売形式を変え、エンドユーザーであるお客様にとっての差も非常に大きくなっていることが海外と比較するとよくわかります。

本題から少し外れてきましたが、まず『生命保険は資産ができるまでの手段』に過ぎないということ。

しっかりとした資産構築ができている人の多くは生命保険に入っていない。

それは怖い…と思ってしまった人はしっかりと保険の性質を理解できていない人だろう。

例えば5000万円の資産を作り、年10%で固く運用していれば、毎年500万円の利息を受け取れる(税金は納税の必要があります)

そうすると万が一収入が途絶えたり、病気で働けなくなった場合、稼ぎ頭がなくなってしまった場合、残された方もその利息で十分生活が成り立ちます。

この状態が出来上がれば保険は不要ということ。

結論は、資産ができるまでは掛け捨ての保障を持ち、それと並行してしっかりとした資産作りを行う必要があるということです。

日々様々な方にそういった考え方をお伝えししっかりと時間をかけ資産を構築していく方法を持たれていかれています。